企業の成長や市場競争力の向上を目指すM&Aは、買い手と売り手の両方にメリットとデメリットがあります。この記事では、M&Aの概要やメリット・デメリット、成功事例、実施手順などについてわかりやすく解説します。

【基礎知識】M&Aについて

M&Aとは

M&AはMerger And Acquisition(合併と買収)の略で、「会社もしくは経営権の取得」を意味します。広義には、提携(業務提携・資本提携)を含む場合もあります。

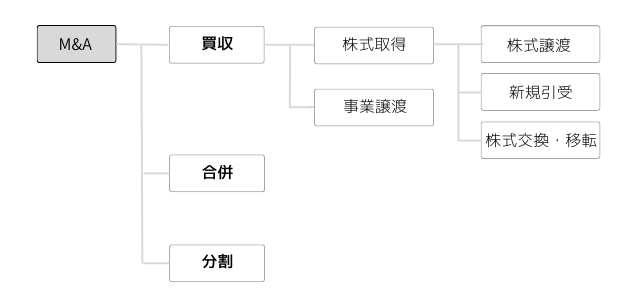

M&Aの主要スキームとは

M&Aは大まかに以下のような手法に分かれます

主要スキーム

- 株式譲渡:売り手が買い手に株式を譲渡し、会社の経営を継承させる方法。M&Aのなかでも最も一般的な手法

- 新株引受け(第三者割当):既存企業が第三者に株式を割り当てることで対価としての現金を受け取る方法

- 株式交換・株式移転:企業が発行済みの全株式を買い手企業に引き継がせるM&Aの手法 (株式移転は親会社を新設する場合)

- 事業譲渡:事業の一部もしくはすべてを他の会社に譲渡する手法

- 合併:複数の法人格を統合して一つの法人格にする手法

- 会社分割: 企業が持つ事業を切り離し、他社に継承してもらう手法。

「吸収分割」と「新設分割」がある。

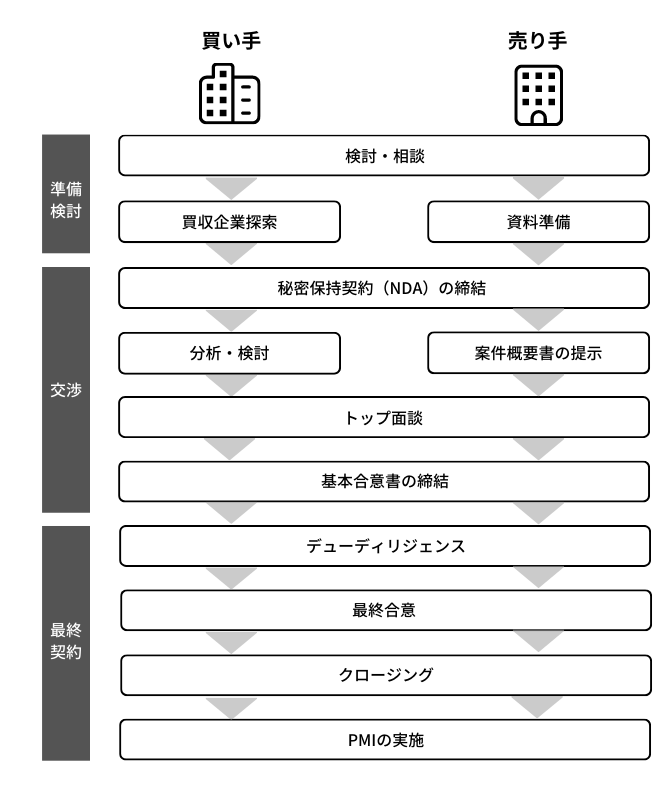

M&Aのフロー

どの手法を選ぶかによってスキームは異なりますが、基本的な流れは以下のようになります。

M&A 買い手側のメリット・デメリット

メリット

既存事業の拡大

株式譲渡や事業譲渡等によって売り手側が構築した販売ルートやサプライチェーン、ノウハウや技術を取り込み、既存事業の市場や競争力を強化・拡大することが可能です。

新規事業への参入、事業の多角化

収入源を安定確保するには事業の多角化が効果的ですが、新規事業をゼロから始めるには多くのコストと時間がかかります。その点、一定のノウハウと人材を有し、すでに成立している事業や企業を買収することで、低リスクで新規事業を始めることができます。

節税対策

一定の制限がありますが買い手が黒字の場合、欠損金(赤字)を抱える企業とM&Aを行うことで、節税対策になることがあります。残った欠損金は、次年度以降7年間は黒字額と相殺できる制度があるため、有効なメリットになるでしょう。

業界での持続性が高まる

市場での需要が成熟し、今後の成長が見込めない場合、競合他社とのシェア獲得競争が激しくなり、過度な価格下落など企業や市場が疲弊しかねません。M&Aによって競合他社を取り込むことで業界内での持続性を高めることができます。

デメリット

簿外債務がある可能性

M&Aが実行された後、それまで見つからなかった簿外債務(貸借対照表に記載されてない債務)などの重大なリスクが発覚する可能性があります。財務リスクの可能性を念頭にしっかりデューデリジェンスを実施することが必要です。

シナジー効果が生まれない可能性

M&Aを実行した結果、生産効率があがらずコスト削減ができない、統合がすすまない、顧客離れが起きる、などの理由から想定されたシナジー効果が発揮されないことがあります。それどころか想定外のコストが発生しキャッシュフローが悪化する恐れもあるので注意が必要です。

企業統合が進まず、従業員離れが起きる

社風や待遇、労働環境の違いから企業統合に予想よりも時間がかかる場合があります。買い手側企業の従業員が不満を抱いたり、モチベーションが下がったりした結果、トラブルが発生したり離職が進む可能性もあります。事業強化には従業員とそのノウハウは不可欠であるため、人材流出は大きな損失となります。

買収金額が高額で投資金額が回収できない

M&Aにおける買収金額は対象企業の企業価値を判定して算出します。その際、「シナジー効果」「ブランド力」「技術」といった、いわゆる「のれん代」がもとになります。のれん代とは企業のノウハウや技術といった無形資産のこと。これを毎年減価償却する場合、事業統合後の利益が伸び悩めば利益がマイナスになる恐れもあります。

M&A 売り手側のメリット・デメリット

メリット

事業拡大のチャンス

競争が激しい今、売却もまた企業を成長させる手段といえます。買い手側の経営基盤や資源を得ることでシナジー効果が期待できるためです。また、会社全体ではなく一部の事業を譲渡することで不採算事業を手放し、本業を強化することも有効です。

従業員・取引先の維持

売り手側の経営状況が悪い場合、従業員の雇用維持や得意先との取引中止が課題になることもあります。M&Aが実行されれば、人材もそのまま引き継がれることが多く、従業員の生活を守ることにつながります。また、事業を継承することで取引先への影響を最小限に抑えられるでしょう。

オーナーが収入を得られる

M&Aの売却益を獲得することにより、売り手側のオーナーが収入を得られるのもメリットの1つです。現金が手に入れば、事業の立て直しや借入金の返済、リタイア後の生活資金に充てることができます。

後継者問題の解決

特に中小企業の場合、経営者の高齢化と後継者不在が大きな悩みになることがあります。事業自体が好調の場合、M&Aで事業を買い手企業に譲渡することで親族や社員に後継者が見つからなくても従業員や取引先に迷惑をかける心配がなく、事業を継続させることが可能となります。

デメリット

買い手候補が見つからない

自社を売却したいと思っても、買収してくれる相手が見つかるとは限りません。自社の企業価値を上げる対策を講じたり、アドバイザーなどに相談したりして相手が見つかったとしても、最終合意に至らず途中で打ち切られるリスクもあります。

条件面で不利になる

売却価格は企業の将来性を想定して算出されるため、現在黒字であっても思ったよりも売却価格が低く設定されることがあります。さらに従業員への待遇など、希望の条件が受け入れられないことがあります。M&Aの場合、買い手側の方が経験や知識が多いこともあり、売却先が見つかっても安心できません。

取引先や従業員に不安と反発が生まれる

M&Aで経営者が変わることで、契約条件なども変わるため、取引先から不信感を抱かれる可能性があります。また、社員が抱く不安は想像以上で、大量離職が発生するかもしれません。

思いのほか費用がかかる

まず、株式譲渡など、売却益には税金がかかります。それ以外にも仲介企業などの専門家に支払う費用や手数料など、負担は小さくありません。ただし、廃業するケースに比べると多くの資金が残ることが一般的です。

M&Aの主要なスキーム別のメリット・デメリット

株式譲渡のメリット・デメリット

株式譲渡は売り手が買い手に株式を譲渡し、会社の経営を継承させる方法。M&Aのなかでも最も一般的な手法です。

メリット

売り手側が株式譲渡による対価を得られる

対象企業の株主(売り手)は、株式譲渡の対価を現金で受け取れます。株主が個人の場合は、事業譲渡よりも譲渡益に対する税率が低いのもメリットです。

許認可の引継ぎが可能

事業譲渡では雇用契約や事業に必要な許認可を再取得することになりますが、株式譲渡ではその必要はないため、譲渡後の事業開始がスムーズです。

手続きが比較的シンプル

株式を他社に売却する株式譲渡は他のM&A手法と比べると手続きが比較的シンプルです。事業譲渡では、雇用契約や事業に必要な許認可を再取得することになりますが、株式譲渡ではその必要はありません。そのため、M&Aが短期間で完了することが大きなメリットです。

デメリット

負債を引き継ぐ可能性がある

買い手側は資産だけでなく、負債や債務もそのまま受け継ぐことになります。デューデリジェンスが不十分な場合、M&A成立後に簿外債務などの重大な問題が見つかる恐れがあり、その責任を負うことになるリスクがあります。

株式の譲渡が難航する可能性

複数の株主がいる場合、意見がまとまらず株式の譲渡が難航する恐れがあります。特に株式を100%譲渡する場合は、事前に株主の人数や持ち分割合を確認するほか、全員の意思をまとめる必要があります。

買い主に多額の資金が必要

売り手側企業の株価が高額の場合、買い手側は多額の買収資金が必要になります。株式譲渡に限りませんが、自己資金で賄いきれず、銀行などから資金を借り入れなければならないことも多いため、M&A後の事業がスムーズにいかない場合は特に大きな負担となります。

新株引受けのメリット・デメリット

新株引受け(第三者割当増資)は既存企業が第三者に株式を割り当てることで対価としての現金を受け取る方法です。

メリット

手続きがスムーズかつ迅速

プロセスが比較的簡潔で手間がかからないことから、スピーディに資金を調達することが可能です。

税金がかからない

株式譲渡などとは違い、第三者割当増資では株式と現金のやり取りの中で税金は一切かかりません。

株式発行する相手を選択できる

公募増資とは異なり引受先を売り手側が指定できるため、出資者がわからない状態で計画を立てる場合とは大きく異なります。相手企業と安定したビジネス関係が構築できるのもメリットです。

デメリット

株式が希薄化する

新株を発行することで株式数が増えると、既存株主の持株比率が下がるほか、一株当たりの価値が希薄化する恐れがあります。

税負担が増える可能性がある

資本金が増加することで、税負担が増える可能性があります。特に資本金が1,000万円を超えると消費税がかかるようになり、1億円を超えると外形標準課税が適用されるようになります。

買主が経営権を取得できない可能性がある

株式譲渡と違い、既存の株主はそのまま残るため、100%株式を取得することはできません。経営権を確実に取得したい場合は、株式譲渡のほうが有効になります。

合併のメリット・デメリット

合併は、複数の法人格を統合して一つの法人格にする手法です。

メリット

対等な立場でのM&Aという印象を与えやすい

株式譲渡や事業譲渡のように事業や経営権が移る場合、売り手企業がネガティブな印象を受けることがあります。一方、合併は双方が対等な立場であるという印象を与え、企業イメージや信用力が損なわれないというメリットがあります。

シナジー効果を出しやすい

複数の会社が別々で事業を行う事業譲渡などとは違い、ひとつの会社になることでコスト削減や付加価値の生成、生産能力の向上などのシナジー効果は生まれやすくなります。

資産や権利などを包括継承できる

事業譲渡と違い、契約や雇用を個別ではなくまとめて引き継げるため、比較的手間や時間をかけずにM&Aを実行することができます。

デメリット

手続きが多い

企業合併に必要な手続きは会社法で定められており、他のM&Aよりも手間がかかります。また、社内ルールや業務のやり方など、組織同士ですり合わせも必要ですし、株主総会の開催も求められるなど、時間がかかることを想定しておかなければなりません。

コストがかかる

合併にはさまざまな面でコストがかかり、その規模によって数千万円から数億のコストがかかると言われています。また、合併への不安などから株価が下がる恐れもあるため、注意が必要です。

合併後の統合が課題

2つの会社が1つになるため、これまでのルールや業務手順が大幅

株式交換・株式移転のメリット・デメリット

株式交換は企業が発行済みの全株式を買い手企業に引き継がせるM&Aの手法で、両者が子会社・親会社の関係になります。株式移転は新設会社を親会社にするという点で異なります。

メリット

買収資金がなくても実行可能

株式交換の対価を株式にすることで、買収資金がなくてもM&Aを実行することができます。手元に現金がない場合でも、金融機関からの融資を受ける必要がないのはメリットといえます。

社内統合をすすめやすい

合併などと違い、売り手企業の組織を残したまま統合を進められるため、雇用や給与体系を変える必要がなく、社内統合に反発が起こりにくい傾向があります。

M&A後に売り手が親会社の経営に参画できる

現金ではなく株式を対価にした場合、売り手企業も買い手企業の株主となるため、統合によるシナジー効果の恩恵を受けることができます。また、経営にある程度関与することも可能です。

デメリット

株価が下落する恐れがある

株式交換のために買い手側の新株を発行した場合、株式数が増加することで一株当たりの価格が下落する恐れがあります。

手続きが複雑で時間がかかる

株式交換を成立させるためには株式譲渡よりも手続きが繁雑で、クロージングまでに時間がかかります。株主総会の特別決議を要することも、1つの要因といえます。

買い手側の株主構成が変容する

売り手側の株主が買い手側の株主になるため、株主構成が変化します。また既存株主からは反発がある可能性もあります。株主構成やビジネスへの影響を事前に検討しておく必要があります。

事業譲渡のメリット・デメリット

事業譲渡とは、事業の一部もしくはすべてを他の会社に譲渡するM&Aの手法です。

メリット

売り手側が譲渡益を現金で受け取れる

事業譲渡では、現在の事業価値に加え、今後数年間の営業価値を加えた価格で譲渡益が得られます。その利益をもとに、本業や新規事業に投資することが可能です。

経営を存続し、資産を維持できる

一部の事業のみを売却するため、必要な資産や従業員を残しておくことができます。余裕ができれば本業のほうに人材をまわすこともできますし、会社のブランド力そのものを維持できるメリットもあります。

売り手・買い手ともに選択肢が多い

株式譲渡と比べると買い手が見つかりやすく、買い手側からしても必要な事業のみを選択できる分、その後の計画がたてやすいといえます。また自社の弱いところを効率よく補強できるでしょう。

デメリット

手続きが複雑。企業規模が大きいほど時間がかかりやすい

事業譲渡の場合、契約手続や株主総会での承認に時間がかかりますす。株主が多いほど手間がかかるため、大企業ほどデメリットが大きくなります。従業員や取引先への対応も必要です。

債務や譲渡益への課税が負担になることがある

株式譲渡であれば債務も引き継がれますが、事業譲渡ではそのまま残ることになります。また、事業譲渡の譲渡益には多額の税金がかかるため、規模が大きいほど税負担が大きくなります。

契約や許認可を引き継げない

株式譲渡と違い、買い手側は引き継いだ従業員との雇用契約を再度結び直さなければなりません。取引先との契約や事業の許認可も同様なので、契約数などが多ければ多いほど負担増となるでしょう。

会社分割のメリット・デメリット

会社分割とは企業が持つ事業を切り離し、他社に継承してもらうもので、大きく「吸収分割」「新設分割」の2種類に分かれます。事業譲渡との違いは「包括継承」であるという点です。

メリット

買収資金が不要

会社分割では対価を株式で支払うことができるため、現金を用意することなく実行可能です。また、事業譲渡などの手法と比べて税金負担が軽いのもメリットです。

手続きが比較的スムーズ

基本的に包括継承なので、個別に契約を結び直す必要がありません。従業員や取引先との契約も継続するため、手続きがスムーズにすすみやすく、M&A後にすぐ事業活動を始めることができます。

一部の事業のみ分割が可能

不採算事業の分割や、本業以外のビジネスを分割することで、他の事業に資源を集中させることができます。また、株式譲渡の前ステップとして事業を選択し絞ることで、M&Aの選択肢の幅を広げることも可能です。

デメリット

負債を引き継ぐ恐れがある

会社分割は包括継承なので、不要な資産や簿外債務といった負債まで引き継ぐ恐れがあります。他のM&A同様、慎重にデューデリジェンスを実行しなければなりません。

税務手続きが複雑

会社分割は手続きがスムーズに進みやすいものの、税務上の区分などによって規定が変わるなど、税務手続きが煩雑だというデメリットがあります。税務関連業務に人員やコストを割くことになるので注意が必要です。

株主総会での特別決議が必要

会社分割を行うためには、株主総会の特別決議で株主の3分の2以上の賛成を得る必要があります。そのため、予想外に時間がかかることもあります。

M&Aが検討する理由とその成功事例

中小企業が検討する理由

後継者問題を解消するため

近年、中小企業では後継者不足が社会問題になっています。M&Aによって他社に事業を継承することで会社を存続させることができ、経営者は手元に現金を残したまま次のステージに移ることが可能です。

売却益による資金調達のため

不採算事業を切り離すことで売却益を得ることができる可能性があります。それを元手に新規事業の立ち上げや、本業やコア事業に資源を振り分けることができます。

新事業参入や経営規模拡大のため

買い手側にとっては売り手のノウハウや資産、人材を引き継ぐことで、低リスク・低コストで新規事業や弱点分野までビジネスを拡大することができます。

中小企業のM&A事例

M&A手法…株式譲渡(2021年)

売り手企業:COMBO(VRおよびAR開発)

買い手企業:テクノモバイル:Webシステムおよびモバイルアプリ開発

譲渡理由:事業成長・拡大のため

初回面談で合意、2カ月で成約。統合後は事業拡大と社員のモチベーションが向上し、シナジー効果を発揮している。

大企業が検討する理由

市場シェアを獲得するため

成熟した市場では競合他社とM&Aを実行することでシェアが拡大し、ブランド力や競争力が高まるメリットがあります。

国際競争力向上のため

主に国内向けにビジネス展開してきた企業が、海外に販売ルートや市場を持つ企業と提携・統合することで国際的な競争力を獲得します。相手企業側にとっても、未開拓の分野に関するノウハウや人材を獲得できる機会になります。

株価上昇のため

上記2点による利益最大化、そして組織の合理化や経営のスリム化などを実現することで、株式の価値を向上させることが大きな目的です。

大企業のM&A事例

M&A手法…株式交換(2021年)

売り手企業:ココカラファイン(ドラッグストア・調剤薬局)

買い手企業:マツモトキヨシ(ドラッグストア・調剤薬局)

譲渡理由:共同開発や販促戦力のデジタル化による事業成長のため

PB売上の増加など、シナジー効果を発揮して大幅な増収に。

M&Aを考えるあなたへ

M&Aの目的とは ※海外進出も含む

低リスクでの新規市場開拓・事業拡大

海外を含め、新たな市場開拓や、これまで参入にしていなかった分野への事業拡大は多額なコストがかかり、失敗した際にそれを回収できないリスクがあります。すでに市場やノウハウを持つ企業と提携・統合することで大きなリスクを避けたうえで市場開拓・事業拡大することが可能です。

M&Aによる相乗効果

自社に足りない点を補い、強みを強化するシナジー効果を目指すためにM&Aを実施するケースが多くなります。また、競合他社提携することで市場シェアの拡大やコスト削減が期待できます。

後継者問題の解消

特に中小企業の場合、第三者に会社や事業を継承することで現金を残しながら企業を存続することが可能です。

M&Aの手順とは

準備フェーズ

検討の結果M&Aが必要と判断した場合、売り手・買い手ともに条件に合う相手を探すことになります。自社だけでなく専門家との仲介契約を経てアドバイスを得ることが効果的です。

交渉フェーズ

売り手側と買い手側による秘密保持契約の締結やM&Aスキームの絞り込みを経て、トップ面談が行われます。双方の意向が確認できれば、基本合意書の締結を行います。

契約フェーズ

デューデリジェンスを実施し、問題がなければ最終条件交渉・契約が実施されます。その後、クロージングの段階に移り、許認可や届出といった事務作業を行います。

PMI(経営統合)

契約が済み、実際に合併・買収後の統合作業が実は最も重要とも言われます。定期的なモニタリングや計画の策定、従業員同士の融和やシステム統合など、シナジー効果の実現に向けた手腕の見せ所です。

M&A案件の探し方

1. 知人や取引先に紹介してもらう

仲介手数料が必要ない点や、交渉がスムーズに進みやすくシナジー効果が生まれやすいのが特徴です。ただいつでもM&A案件を抱えているわけではないので、タイミングが合わなければ相手を見つけることはできません。

2. 事業継承・引継ぎ支援センターを活用する

国が廃業する中小企業を減らすために設置した公的相談窓口です。公的機関ならではの安心感と、手数料が無料で使いやすいのがメリットです。ただしM&Aプロセス全般をフォローしてくれるわけではないので、別途専門家を探す必要があります。

3. 金融機関に相談する

多くの取引先を持つ金融機関は、潜在的な案件を数多く抱えています。資金調達の相談をしやすい反面、小型のM&A案件はあまり取り扱いがない場合もあります。

4. M&Aアドバイザーに相談にする

ニーズを理解して最適な案件を紹介してくれるほか、マッチングだけでなくその後のプロセスを全般的にフォローしてくれるので安心です。ただし報酬体系が会社によって異なるため、留意が必要です。

5. M&Aプラットフォームで探す

自社だけでは出会えないM&Aの相手企業を効率よく探せる点、手数料が比較的安い点がメリットです。ただしあくまでマッチングが目的なので、その後の交渉や手続きは自社で行うか、あらたにアドバイザーを探さなければなりません。

海外M&Aを考え始めたらティーエスアイ株式会社

M&Aのなかでも海外企業とのM&A(クロスボーダーM&A)は国内企業間のM&A以上に企業の成長や業務拡大の可能性を秘めている反面、注意点やリスクも少なくありません。相手国や相手企業の情報を正確かつ迅速に知ることが成功のカギになります。そのためにはクロスボーダーM&Aに強いアドバイザー選びが重要です。

ティーエスアイ株式会社は、海外企業のM&Aや投資においてディールソーシングから面談セッティング、DD、交渉、クロージングまでワンストップでサポートします。無料で案件検索からお問い合わせまでご利用いただけます。海外進出サポート、現地市場リサーチなども対応可能ですのでお気軽にご相談ください。